Samotne matki w Polsce mają prawo do specjalnego rozliczenia podatkowego, które może znacząco zmniejszyć ich obciążenia finansowe. To rozwiązanie jest szczególnie korzystne dla osób wychowujących dzieci bez wsparcia partnera.

System podatkowy oferuje preferencyjne opodatkowanie, dzięki któremu kwota wolna od podatku wynosi aż 60 000 zł. Jest to podwójna wartość standardowej kwoty. Mogą z niego skorzystać matki, które samodzielnie wychowują dzieci do 18 roku życia lub uczące się do 25 roku życia.

Najważniejsze informacje:- Rozliczenie przysługuje matkom niepozostającym w związku małżeńskim

- Dochód roczny w 2023 nie może przekroczyć 21 371,52 zł

- Można rozliczyć się na formularzach PIT-36 lub PIT-37

- Termin rozliczenia za 2023 rok upływa z końcem kwietnia 2024

- Ulga obejmuje także matki z dziećmi otrzymującymi zasiłek pielęgnacyjny lub rentę socjalną

- System pozwala na obliczenie podatku od połowy dochodów

Kto może skorzystać z rozliczenia jako samotna matka

Rozliczenie podatkowe samotnej matki to specjalne uprawnienie dla osób samodzielnie wychowujących dzieci. System ten umożliwia znaczące obniżenie zobowiązań podatkowych poprzez preferencyjne naliczanie podatku.- Brak formalnego związku małżeńskiego w roku podatkowym

- Samodzielne wychowywanie małoletniego lub uczącego się dziecka

- Nieprzekroczenie limitu dochodowego (21 371,52 zł w 2023 roku)

Kryteria kwalifikujące do preferencyjnego rozliczenia

Status samotnej matki oznacza faktyczne samodzielne wychowywanie dziecka. Rodzic nie może pozostawać w związku małżeńskim ani prowadzić wspólnego gospodarstwa z drugim rodzicem dziecka. Wymóg ten dotyczy całego roku podatkowego.

| Mogą się rozliczyć | Nie mogą się rozliczyć |

| - Osoby rozwiedzione - Wdowy i wdowcy - Osoby z orzeczoną separacją |

- Osoby w związku małżeńskim - Osoby w konkubinacie - Rodzice wspólnie wychowujący dziecko |

Życie w konkubinacie automatycznie wyklucza możliwość preferencyjnego rozliczenia samotnej matki. Dotyczy to również innych nieformalnych związków.

Warunki dotyczące dzieci

Dzieci małoletnie to osoby do 18. roku życia pozostające pod władzą rodzicielską matki. Jest to podstawowa grupa uprawniająca do skorzystania z ulgi.

W przypadku dzieci pełnoletnich możliwość rozliczenia jako samotna matka dotyczy uczących się do 25. roku życia. Obejmuje to również osoby otrzymujące zasiłek pielęgnacyjny lub rentę socjalną. Status uczącego się musi być potwierdzony odpowiednimi dokumentami.

- Kontynuacja nauki w szkole lub na uczelni wyższej

- Nieprzekroczenie 25. roku życia

- Brak własnych dochodów przekraczających limit

Czytaj więcej: Jak i gdzie można oddać ubrania do domu samotnej matki: kompletny poradnik

Limity dochodowe w rozliczeniu samotnego rodzica

Limit dochodowy dla rozliczenia jako samotna matka w 2023 roku wynosi 21 371,52 zł. Jest to kwota odpowiadająca dwunastokrotności renty socjalnej. Do limitu wliczają się wszystkie opodatkowane dochody matki.

Dochody dziecka również podlegają limitom. Przekroczenie przez dziecko kwoty wolnej od podatku może wykluczyć możliwość preferencyjnego rozliczenia.

Dokumenty potrzebne do rozliczenia

Do skorzystania z ulgi podatkowej dla samotnych rodziców niezbędne są odpowiednie dokumenty potwierdzające status. Podstawowym dokumentem jest akt urodzenia dziecka z adnotacją o władzy rodzicielskiej. Dla dzieci uczących się wymagane jest aktualne zaświadczenie ze szkoły lub uczelni. W przypadku dzieci z niepełnosprawnością konieczne jest orzeczenie o niepełnosprawności.

| Dokument | Gdzie uzyskać |

| Akt urodzenia dziecka | Urząd Stanu Cywilnego |

| Zaświadczenie o nauce | Szkoła/Uczelnia |

| Orzeczenie o niepełnosprawności | Powiatowy Zespół ds. Orzekania o Niepełnosprawności |

Kiedy nie można skorzystać z ulgi podatkowej

Rozliczenie jako samotna matka jest niemożliwe w przypadku pozostawania w związku małżeńskim w roku podatkowym. Wykluczenie dotyczy również osób, które zawarły związek małżeński przed końcem roku podatkowego. Wyjątek stanowi orzeczona separacja.

Życie w związku nieformalnym automatycznie wyklucza możliwość skorzystania z preferencyjnego rozliczenia. Urząd skarbowy dokładnie weryfikuje te okoliczności.

Wspólne zamieszkiwanie z drugim rodzicem dziecka uniemożliwia skorzystanie z ulgi. Dotyczy to nawet sytuacji, gdy rodzice nie tworzą związku.

Jak wypełnić PIT jako samotna matka

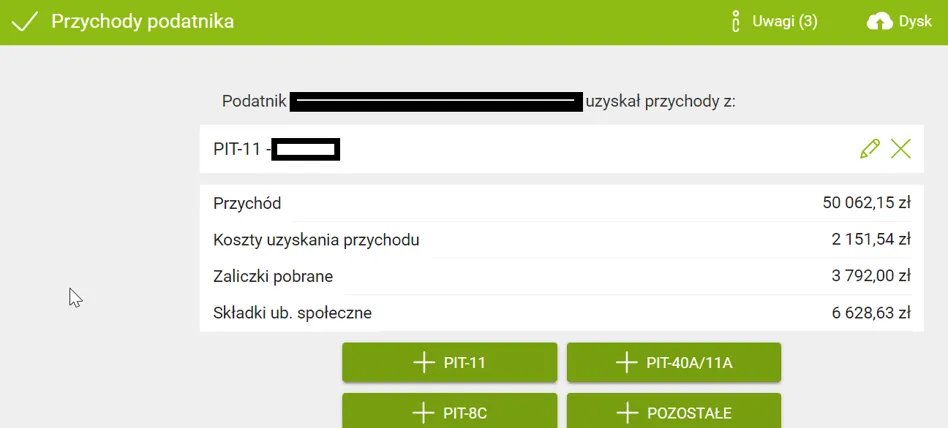

PIT dla samotnej matki można złożyć na formularzach PIT-36 lub PIT-37. Nie ma możliwości skorzystania z ulgi na formularzach PIT-28, PIT-36L, PIT-38 i PIT-39.

W formularzu należy zaznaczyć odpowiednie pole dotyczące preferencyjnego rozliczenia. Dochody wpisujemy w standardowy sposób. System automatycznie obliczy podatek według preferencyjnej stawki. Ważne jest dokładne wypełnienie danych osobowych dziecka.

Termin złożenia zeznania upływa 30 kwietnia roku następującego po roku podatkowym.

Korzyści z preferencyjnego rozliczenia

Preferencyjne rozliczenie samotnej matki pozwala na obliczenie podatku w sposób korzystniejszy niż standardowe rozliczenie. Podatek oblicza się od połowy dochodów, a następnie mnoży przez dwa. Dzięki temu efektywna stawka podatku jest niższa.

Kwota wolna od podatku wynosi 60 000 zł, czyli dwukrotność standardowej kwoty. To znacząca korzyść dla osób o niższych dochodach.

Jak rozliczyć się jako samotny rodzic? System ten może przynieść oszczędności sięgające nawet kilku tysięcy złotych rocznie. Zależy to od wysokości dochodów i indywidualnej sytuacji podatnika. Warto skonsultować się z księgowym, aby optymalnie wykorzystać dostępne możliwości.

Najważniejsze wymogi oraz korzyści rozliczenia podatkowego dla samotnych matek

Rozliczenie podatkowe samotnej matki to system, który może przynieść znaczące korzyści finansowe. Kluczowe jest spełnienie trzech podstawowych warunków: brak związku małżeńskiego, samodzielne wychowywanie dziecka oraz nieprzekroczenie rocznego limitu dochodowego 21 371,52 zł.

Aby skorzystać z preferencyjnego rozliczenia, należy przygotować odpowiednią dokumentację i złożyć PIT-36 lub PIT-37 do końca kwietnia. System pozwala na obliczenie podatku od połowy dochodów, co przekłada się na podwójną kwotę wolną od podatku wynoszącą 60 000 zł.

Warto pamiętać, że ulga podatkowa dla samotnych rodziców nie przysługuje osobom żyjącym w konkubinacie lub wspólnie zamieszkującym z drugim rodzicem dziecka. Dokładna weryfikacja warunków przez urząd skarbowy ma na celu zapewnienie, że z ulgi korzystają wyłącznie osoby faktycznie samotnie wychowujące dzieci.